很多投资者将股票投资比喻成一场人与人之间的博弈,只有胜利者才能昂首挺胸地收获财富。

对于这种观点,我是不能认同的。股市固然存在投资者间的博弈,但真正的趋势性胜利往往是由时间所带来的,如果非要说博弈,那么我更倾向于是人与时间的博弈。

这一点在中软国际(00354)身上尤为明显,因为这家业绩持续稳健增长的公司,在极端的市场情况下,估值竟然又回到了历史底部。

2022年5月16日收盘,中软国际股价为6.40港元,对应估值197.37亿港元;而在四年前的2018年5月16日,中软国际的收盘股价却为6.67港元,对应估值162.07亿港元。以PE数据计算,如今中软国际的估值仅为14.19倍,远低于四年前的21.28倍。

这背后实则是港股市场的整体低迷。受Omicron肆虐、俄乌冲突爆发影响,投资者开始变得小心谨慎,港股市场的整体投资环境已经接近历史最差。

这意味着,在资本寒冬中,中软国际的股价几乎与四年前相差无几,甚至更低。似乎中软国际过去四年的时间完全“消失”了。

但时间真的会消失吗?显然答案是否定的。

2018年是中软国际全面向云端化、产业化转型的开端,当时云智能业务只是刚刚揭开面纱,经过四年的耕耘,中软国际身上已经发生了脱胎换骨的变化,但这些却完全被市场忽略了。

“股神”巴菲特之所以会成为投资界的神话,并不是因为他战胜了其他投资者,而是因为他在与时间的博弈中获得了胜利。

真正的智者会无视短期市场波动的干扰,探究企业真正的长期价值,很多时候股价其实与公司价值是并不相关的。就好像中软国际一样,难道今天的公司真的不如四年以前吗?这不禁让我发出究竟是时间错了,还是投资者错了的疑问。

01.时间的印记

时间本身是虚无缥缈的,但它却能在一家公司身上留下深深的印记,这也是评判一家公司质地的最佳标准。

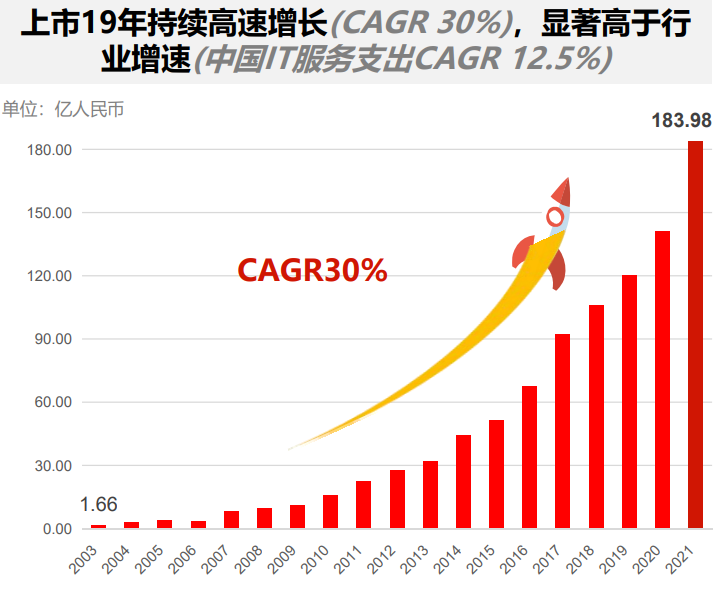

2018年之前,中软国际提出“致力于成为综合实力雄厚、创新能力突出的世界级IT领袖企业”的公司愿景。根据Gartner去年发布的数据报告,中软国际2021年创造营收近184亿元,位列全球第80位,显然公司已经实现了当初成为世界级公司的夙愿。

如今中软国际的愿景已经变为“收入突破千亿,全球十分天下有其一”。从成为世界级公司,到十分天下有其一,过去四年间中软国际完成了华丽的蜕变。

一直以来,市场都对中软国际存在一定的误解,由于软件业务的强势,它始终被资本看作是一家“IT外包”公司。但随着云端化、产业化步伐的不断迈进,如今它已经华丽地变身为科技型鸿蒙产业龙头。

这种企业认知层面的变化,实则正是时间所留下的印记。

认知的自信来自于两方面,其一是业绩的持续增长,其二则是资产的进一步殷实,其三与华为、中国移动、平安等大客户合作的持续深入。

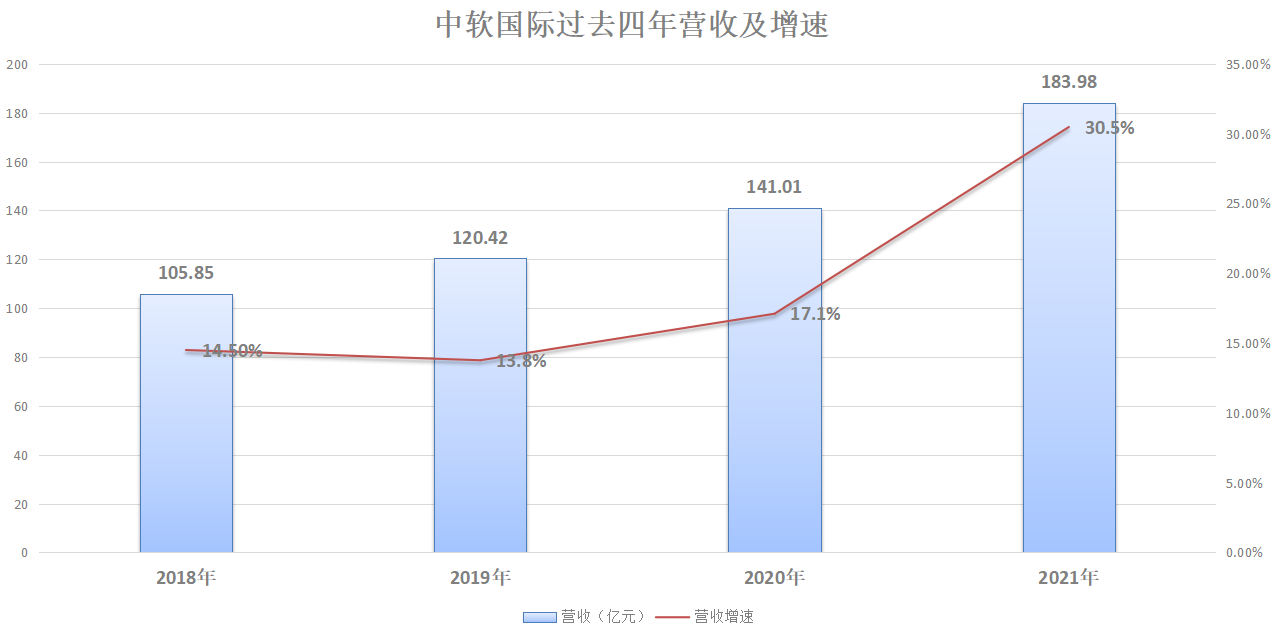

2018-2021年中软国际营收规模持续增长,公司的营收由105.85亿元增至183.98亿元,年化复合增长率超过20%,向市场展现了鸿蒙概念龙头的增长潜力。

更为重要的是,伴随着营收规模的增加,中软国际的营收增速不仅没有下降,反而持续攀升,2021年公司收入大幅增长30.5%,对比前三年,呈现出加速增长趋势,云智能业务收入同比更是达到62%,这意味着公司在传统业务取得突破,而且在全新业务中也同样的收获增长。

业绩增长的核心驱动力,正是不断布局的云业务和产业互联网业务。2018年的时候,这些创新业务仅占公司总营收的15%,而到了2021年它们在公司总营收中的占比已经提升至29%。中软国际预计,云智能业务未来将保持57%的增长,有望在2023年达到总营收的40%。

营收高速增长背后,还伴随中软国际归属股东净利润的攀升。2018年中软国际归属股东净利润仅为7.16亿元,而到了2021年已经攀升至11.37亿元。

除业务端的华丽蜕变外,中软国际在资产端也得到了进一步夯实。

2018年底,中软国际报表中拥有现金及等价物资产26.66亿元,公司合计净资产为59.67亿元;四年之后,这两项数据分别提升为55.73亿元和116.04亿元,都实现了翻倍式增长;资产负债率由2018年的42.48%下降至如今的31.21%,资产优化明显。

特别是在去年11月,中软国际以12.26港元的价格向多家投资机构配售1.62亿股新股,成功募资20亿港元,彰显了投资机构对于公司价值的充分认可。

虽然时间在中软国际身上留下了如此多明显的印记,但绝大部分的投资者依然被市场短期悲观情绪所影响,从而忽略了中软国际过去四年发生的蜕变。

如果聚焦业绩层面,那么增长提速的中软国际显然已经化身为绩优成长股;如果计算资产层面,那么屡受市场认可后,中软国际的估值已经仅为当初的一半。

02.“时光机”投资法则

大多数投资者之所以失败,其原因在于他们受困于“时间枷锁”,尤其在悲观情绪中,更容易被时间煎熬所轻易地击败。

投资成功的秘诀其实很简单,那就是发现有价值的公司,然后选择坚守,但就是如此简单的做法,却难住了绝大部分投资者。坚守很容易做到,但并非所有的公司都值得坚守,难点就在如何判断一家公司的价值。

对于如何判断一家公司的价值,中国投资教父段永平曾给出近乎完美的答案。

千禧年的时候,美股互联网泡沫破裂,刚刚上市不久的网易遭遇了前所未有的危机,股价一度暴跌97%,距离退市仅一步之遥。

但就是如此悲观的氛围中,段永平却逆势抄底网易,最终网易凭借这笔投资成功逆袭,而段永平也凭借这笔投资盈利百倍。回过头看,段永平似乎幸运地踩中了游戏的风口,但实际上投资网易实则是他深思熟虑后的结果。

当时段永平投资网易共有三大理由:中国游戏行业的庞大潜力、网易确实是用心在做游戏、即使退市也不会影响价值。

正是这三点坚定了段永平对网易的投资,实际上段永平当初投资网易的观点也同样适用于衡量其他公司,这其中就包括我们前文提到的中软国际。

与当初的游戏行业类似,云智能同样拥有很大的市场空间。尤其是突如其来的疫情,更是坚定了传统企业数字化转型的决心。从这一点看,云智能是一个长坡厚雪的优秀赛道。

聚焦企业层面,中软国际是中国云智能赛道的绝对头龙企业,其不仅已经深入鸿蒙生态进行布局,而且还与数千家企业展开数字化合作。

以软件业务为中心,中软国际迅速布局AI人工智能、智能制造、区块链、5G技术、云计算、大数据等多条赛道。2021年中软国际云智能业务收入达到53亿,增长达到60%,在智能云管理服务方面,在IDC的排名跃居第二,云迁移和云开发都排名第一。

套用当初段永平对网易的评价:中软国际确实是一家用心做云业务的企业。

在资产层面,中软国际同样拥有让投资者安心的资本。目前公司市值仅相当于155亿元,而公司却拥有55亿元的资金储备和116亿元的净资产。对于科技企业而言,1.33倍的市净率确实有些难以置信。即使不再从市场融资,那么中软国际如今的资金储备也足够公司的正常发展。

此外,作为华为最值得信赖的战友,中软国际有望受益于华为的王者归来。

虽然目前华为因客观因素遇到了一定的困难,但公司内部始终在修炼内功,通过加大芯片设计、制造、封装的投入,持续提升自身硬实力。在保留智能机市场竞争力的情况下,华为正在尝试新的赛道破局,如万物互联、车联网、产业互联网等。

显而易见,华为依然是中国最具竞争力的科技公司,短期的低迷并不会影响其长期发展,相信王者归来只是一个时间的问题。

在战友遇到困难的时候,中软国际选择与华为共克时艰,始终与华为站在同一战线。

中软国际抓紧华为中国区服务大发展的契机,拓展中国区企业服务业务。进一步把握华为全场景智慧生活+HMS战略机会;紧跟华为军团,进军华为军团软件定制与设备改造市场。

2021年,中软国际携手深圳市政府、哈勃投资共同成立了深开鸿,获得OpenHarmony的宝贵入场券,向下扎根做操作系统发行版的业务。通过深开鸿,公司深度参与HarmonyOS开源和HarmonyOS Connect(鸿蒙智联)的生态建设,还可以参与到信创产业的建设,争取先发位势,打开新的增量空间。

与此同时,中软国际还复制了荣耀业务的成功经验,紧抓华为生态IT建设和研发外包机会,拓展外包新市场;基于华为沉淀的服务能力走出去,在智能制造和5G2B等方向上拓展新的业务机会;软件工厂通过对华为群能力的持续沉淀和输出,提供最优的软件生产力及解决方案,助力客户数字化转型,形成新的市场品牌共识。

通过与华为的协力共进,中软国际正努力成为华为最值得信赖的、专业的、综合成本最优的战略合作伙伴。

鉴于此,股价下跌虽然会影响投资情绪,但却丝毫不会影响中软国际的实际价值,它依然是一家健康发展的优质公司。

03.看不见的软实力

我之所以坚信中软国际是一家有价值的公司,除了基本面的判断外,更源自对公司优秀基因的认可。

中软国际作为华为最密切的合作伙伴,其价值观已经在与多年的合作中得到了华为的充分认可。华为作为中国最顶尖的科技企业之一,始终在追求卓越的道路之上。

众所周知,华为秉承狼性文化,并不会给对手留下太多机会,这样一家纪律严明的企业,是不会随便缔结长期合作关系的。

中软国际CEO陈宇红本身并非一个生意人,而更像是一个企业家。生意人的目的是赚钱,而企业家的目标则是如何更高效的让企业顺利运转并创造更多价值。因此,中软国际十分看重工作效率,并愿意给予优秀的员工进行激励。降本提效始终是中软国际所追求的目标,同时充分发挥系统和工具的作用,全面提升内外部客户满意度。

这样敢于奋斗的精神是能够打硬仗的,尤其是如今这样极端的情况下,更需要企业具备这样敢打硬仗的企业文化和精神。企业文化的养成并非一朝一夕,而是长年累月的积淀,这也是决定企业发展护城河之一。

优秀的基因还体现在管理层的道德层面,率真存厚是中软国际管理层最看重的品质。

“股神”巴菲特在投资公司的时候有一则铁律,那就是管理层一定要正直、诚信。所谓的正直、诚信,就是以股东利益作为思考的出发点,如实地向股东传递公司的价值,并不会刻意地隐瞒公司的真实处境。

国家双循环的大政方针下,中软国际可谓是底层数字化构架的缔造者。一直以来,中软国际都以用户服务为中心,通过顶层设计提升客户需求层次,瞄着为客户创造经济价值的目标,

真正解决客户遇到的实际问题。

过去一年,中软国际进一步战略聚焦,践行“与客户一条心”的承诺,主动推进“成为战略供应商”相关工作,获得了华为、腾讯、平安银行等重点客户的肯定。正是源于这份以客户为中心的执着,才让中软国际得以如此快速地切入到各个行业客户的数字化落地中。

面对股价下跌,中软国际并没有选择逃避,而是敢于迎接挑战。今年4月12日,中软国际披露了一项10亿元的回购计划,将回购数量不超过2021年5月18日已发行总股份10%的股票。在回购计划披露后,公司已经持续多日进行真金白银的回购。

虽然在市场情绪低迷的时候,股份回购并不能快速改变短期股价走势,但却彰显了管理层对于企业长期发展的信心。尤其在公司业务依然全面向好的情况下,大手笔的回购已经向市场传递有利的信号。

管理层的人品是很多投资者忽略的细节,实则这才是决定一次投资成败的根基。

04.预则立,不预则废

如今中国科技股的跌跌不休,正是大环境复杂多变形式下的真实写照,谨慎的投资者们正在竭力回避可能出现的风险,但同时也忘掉了股市中的风景。

在这种极端情况下,更需要企业具备颇具战略眼光的前瞻性布局,特别是在制定发展战略方面,容不得半点疏忽。

回溯过去几年的发展,中软国际的每一次布局都堪称教科书式的前瞻性布局。

众所周知,华为是中软国际最重要的合作伙伴,也是公司重要的战略资源。

在华为强推的“鸿蒙”生态系统中,中软国际第一时间就全面参与开发与建设。伴随着“鸿蒙”生态系统的逐渐推广,中软国际业务有望得到持续提升。放眼未来,华为依然将是中软国际的最为依仗的伙伴企业。

另一方面,基于20年软件与技术服务经验,中软国际准确洞悉了实体企业数字化发展的庞大需求,因此将云智能业务作为公司的第二增长线。

管理层没有躺在华为这棵大树下“躺着睡觉”,而是围绕大树积极布局,竭力将自身打造成一家具备持续竞争力的优质企业,或许未来的一天中软国际就会长成一家与华为相互扶持的强大企业。

过去几年,云智能这块业务由一个不起眼的新兴业务,迅速成长为中软国际的另一营收支柱,从而开启了公司营收的第二重加速增长。

正所谓,凡事预则立,不预则废。这也是中软国际一直贯彻的原则。即使在业绩全面向好的情况下,管理层依然在寻找进一步发展的良机。

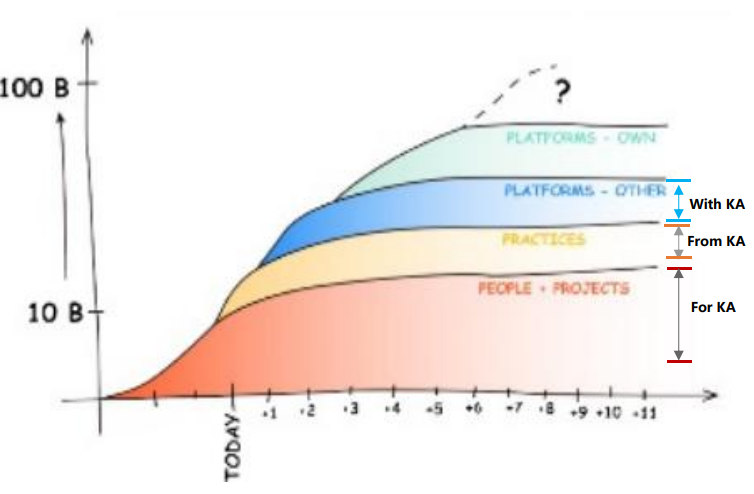

2021年中软国际借助“供应商发展计划”,管理华为、腾讯、中国移动、平安等重点大客户业务,制定FFW的大客户发展策略,推动业务形态走向基于平台、工具、代码复用,大幅提升业绩天花板。

实际上,BAT都是中软国际的重点客户,且均处于良好的发展态势。具体来看,腾讯业务呈稳定增长,基本做到了全业务覆盖;阿里是长期客户,平稳发展。百度整体规模小一些,但却在2021年取得翻倍增长。

此外,字节跳动、京东、美团等互联网公司也都是公司的重点客户,并有望在未来达到1亿元美元的营收指标。小米、荣耀、中国移动、中石油等客户也都在2021年取得快速增长,在FFW策略的执行下,客户关系得以进一步深化。

中软国际通过咨询牵引,结合软件工程能力和管理能力,以软件工厂的模式做深做大已有客户,同时持续拓展新的客户群体,纵向深入金融、电信、互联网、高科技和汽车等领域。

不可否认,当下市场可能正处于极度悲观之中,但这也正是考验优秀企业的机会。从最坏的情况中做好准备,努力争取最好的结果,才能最大限度地削弱风险带来的影响。

当危险逐渐消退时,只有走在危机之前的企业,才能快速抓住经济复苏的机会,从而进一步扩大自身在行业中的竞争力。

投资者永远无法赚到认知之外的财富,只有能够窥探到事物本质的投资者才能成为最终的赢家。中软国际“消失的四年”的背后,看似是危机,但或许机会也正孕育其中。

市场中的风险无处不在,胜利的前提是足够的耐心。当投资者静下心来,忽略掉股价的限制,才最有可能发觉一家公司的美丽。